Se você vai declarar Imposto de Renda pela primeira vez, significa que sua vida financeira/patrimonial evoluiu — e isso é excelente! A parte ruim é que a partir de agora você ficará na mira do Leão.

Então, deve prestar informações sobre todos os seus rendimentos, além de guardar documentações comprobatórias por pelo menos 5 anos (elas podem ser exigidas em caso de inconsistências).

Embora o risco de cair na malha fina por um simples erro de digitação assuste até mesmo os contribuintes mais experientes, a Declaração de Ajuste Anual do Imposto sobre a Renda de Pessoa Física (DIRPF) é relativamente simples e intuitiva. Basta ficar atento a alguns detalhes que você vai conferir agora, com nossas 6 dicas essenciais!

Como declarar Imposto de Renda pela primeira vez

Antes de tudo: quem deve declarar?

Deve declarar quem obteve renda tributável acima de R$ 28.559,17 no ano-base anterior.

Também deve prestar contas:

• quem recebeu rendimentos isentos, não tributáveis ou descontados na fonte em montante superior a R$ 40 mil;

• quem teve ganho de capital na transação de bens/diretos ou atuou no mercado acionário;

• quem obteve receita bruta acima de R$ 142.798,50 a título de atividade rural no ano anterior;

• quem tinha, até 31/12 do ano anterior, propriedade de bens/direitos em valor acima de R$ 300 mil.

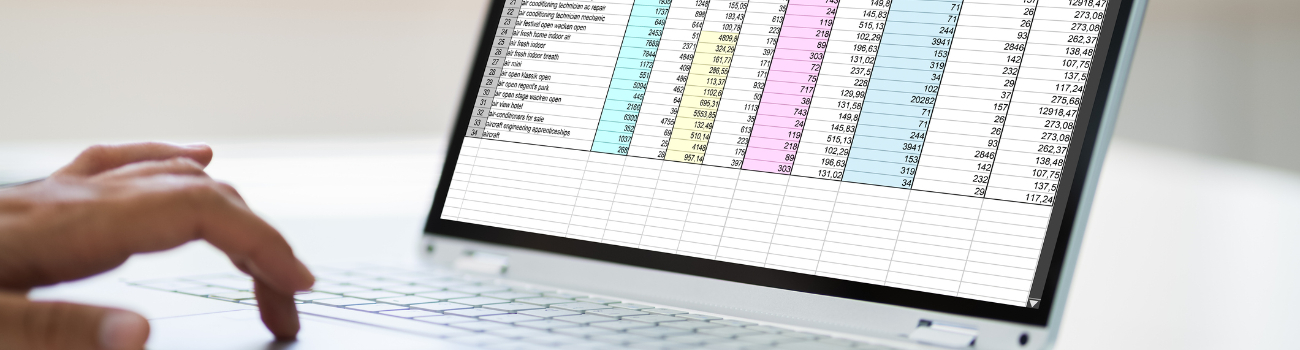

Quais são as tabelas usadas como referência para cálculo do IR?

Se você vai declarar Imposto de Renda pela primeira vez, é fundamental entender quem de fato deve prestar contas, além do critério para cálculo da alíquota.

Uma vez que você já viu os perfis financeiros que são obrigados a declarar, falta ainda conhecer as tabelas usadas para referenciar a apuração de imposto.

Tabela progressiva IR mensal

Base de cálculo mensal (R$) |

Alíquota |

Parcela a deduzir do IR (R$) |

De 1.903,99 até 2.826,65 |

7,5% |

142,80 |

De 2.826,66 até 3.751,05 |

15% |

354,80 |

De 3.751,06 até 4.664,68 |

22,5% |

636,13 |

Acima de 4.664,68 |

27,5% |

869,36 |

Tabela progressiva IR anual

Base do Cálculo |

Base do Cálculo |

Base do Cálculo |

Alíquota |

Alíquota |

Alíquota |

Parcela a deduzir |

Parcela a deduzir |

Parcela a deduzir |

De R$ 22.847,77 até R$ 33.919,80 |

De R$ 22.847,77 até R$ 33.919,80 |

De R$ 22.847,77 até R$ 33.919,80 |

7,5% |

7,5% |

7,5% |

Que cuidados tomar para não cair na malha fina?

1. Reúna os documentos com antecedência

Todos os documentos que contam como foi sua vida financeira no ano devem ser juntados ao declarar Imposto de Renda pela primeira vez. Isso inclui:

• Informe de Rendimentos;

• pró-labore (caso de empresários);

• extrato do INSS (aposentados);

• extrato de conta bancária e/ou informe de rendimentos bancários;

• extrato de investimentos;

• recibos de aluguéis recebidos;

• contratos de transação de imóveis/veículos;

• recibos de despesas dedutíveis.

2. Tenha extrema atenção aos dados fornecidos pelo seu empregador

Se os comprovantes de rendimentos estiverem disponíveis na internet, o ideal é que você copie e cole todos os dados, como razão social da fonte pagadora, CNPJ e, principalmente, os valores envolvidos. Isso reduz bastante suas chances de, por equívoco de digitação, ficar em situação irregular.

3. Cuidado com as despesas dedutíveis

Ao declarar Imposto de Renda pela primeira vez, você vai se deparar com dois tipos de declaração: simplificado e completo.

O modelo simplificado é utilizado para quem tem despesas a serem deduzidas em montante menor do que 20% da base de cálculo do IR (em um limite de até R$ 16.754,34).

Já a declaração pelo modelo completo é mais vantajosa para quem tem despesas em patamar superior a 20% da base de cálculo ou do limite acima citado.

De toda forma, ao declarar Imposto de Renda pela primeira vez, é importante ter ciência de que não são todas as despesas que podem ser deduzidas. Cursos de idiomas, aulas de música, cursos de esportes e transporte escolar, por exemplo, não são dedutíveis.

Você pode deduzir gastos com educação (em um limite de R$ 3.561,50), incluindo aqui educação infantil (creche e pré-escola), ensino fundamental e médio, educação superior (mestrado, doutorado e especialização), bem como educação profissional (técnico ou tecnológico).

Pode deduzir também despesas de saúde, incluindo custos com planos de saúde, consultas, exames e procedimentos médicos próprios e dos dependentes. Fique atento, porém, ao fato de que despesas médicas altas estão no topo dos casos de malha fiscal. Portanto, guarde todos os recibos.

Você pode comprovar as despesas mediante apresentação de recibos de pagamento e/ou notas fiscais que tenham nome da empresa, CNPJ, endereço, descrição do serviço, valor total e nome do beneficiário (com CPF).

4. Entenda as regras para inscrição de dependentes

Quando um contribuinte inclui um dependente, pode abater da base de cálculo até R$ 2.275,08 por inscrito. No entanto, é preciso tomar cuidado, pois um mal-entendido nesse registro certamente vai resultar em retenção fiscal.

Se você deseja colocar sua mãe aposentada como dependente, por exemplo, tenha a cautela de conversar com seus irmãos para saber se ela já não está sendo colocada como dependente em outra declaração.

Outra questão importante se dá no caso de divorciados com filhos pequenos. A regra é bastante simples: apenas quem tem a guarda pode mencionar a criança como dependente. Aqueles que pagam pensão alimentícia podem apenas deduzir esses pagamentos de sua declaração.

Padrastos que convivem com a mãe (dona de casa) detentora da guarda da criança podem incluí-las como dependentes, desde que haja união formal (união estável ou casamento) há mais de 5 anos.

5. Entregue a declaração com antecedência

Se você vai declarar Imposto de Renda pela primeira vez, tenha em mente que o tempo de entrega pode fazer a diferença na solução de problemas com o Leão.

Remeter o documento com o máximo de antecedência possível dá tempo suficiente para corrigir eventuais erros por meio de uma declaração retificadora. Isso sem contar que, caso tenha saldo a restituir, você será incluído nos lotes iniciais da Receita Federal.

Dessa forma, envie as informações ao Fisco o quanto antes e salve a declaração/recibo de entrega em mais de um local diferente.

6. Faça cadastro no e-CAC

O Centro Virtual de Atendimento ao Contribuinte (e-CAC) é um portal de serviços da Receita Federal que possibilita monitorar o status de sua declaração entregue. Por ali você descobre em primeira mão (muito antes de receber qualquer intimação) se há alguma inconsistência em sua declaração, conseguindo, assim, resolver pendências com mais rapidez.

O cadastro no e-CAC é fundamental para quem vai declarar Imposto de Renda pela primeira vez. É recomendável acessar o sistema com certificado digital (e-CPF).

Mas se o IR já é descontado na fonte em meu contracheque (mensalmente), por que tenho que declarar?

Essa é uma dúvida comum à maioria dos brasileiros, mas é simples de ser respondida. Olhando a tabela progressiva do início do post, você verá que quem recebe até R$ 1.903,98/mês de renda tributável é isento de imposto, correto?

Ocorre que, como os valores são retidos na fonte, cabe ao empregador elaborar os cálculos e proceder aos descontos. No entanto, cada empresa conhece apenas os rendimentos que paga ao seu empregado, não tendo acesso a eventuais outras receitas que esse trabalhador possa vir a ter.

Imagine, por exemplo, que esse empregado hipotético tenha dois vínculos empregatícios, recebendo, em cada um, R$ 1.900 de renda tributável. Nesse caso, ele não sofrerá descontos mensais em nenhum dos contracheques. Entretanto, como a Receita Federal usa como cálculo da alíquota a soma dos rendimentos, parte desses R$ 2.800 tributáveis mensais deve ser tributada na faixa de 7,5%.

Ou seja, nesse caso, ao longo do ano esse trabalhador pagou menos imposto do que deveria (há saldo a pagar). A declaração de ajuste serve justamente para fazer esse realinhamento, agregando as rendas e fazendo a apuração correta de tributos (o mesmo vale para saldo a restituir, aos que têm grande volume de despesas dedutíveis).

Agora que você já sabe quem precisa declarar, qual é o critério para apuração da alíquota e os cuidados a serem tomados ao declarar Imposto de Renda pela primeira vez, aprofunde-se no tema, descobrindo como declarar investimentos no IR! Até breve!