Para a maioria das pessoas, a ideia de “viver de renda” soa como um sonho distante, quase um sinônimo de ganhar na loteria ou de ser milionário. A independência financeira parece um objetivo reservado para poucos, enquanto a rotina de pagar contas e depender de um salário é a realidade de muitos. Mas a verdade é que a independência financeira não é um golpe de sorte: ela exige planejamento, disciplina e, acima de tudo, conhecimento prático.

Este guia completo vai te ensinar tudo o que você precisa para conquistar a sua independência financeira. Vamos desmistificar o assunto e mostrar, passo a passo, tudo o que você precisa fazer: desde organizar seu orçamento e eliminar os “vilões” das suas finanças, até entender os estágios dessa jornada e como, de fato, fazer o dinheiro trabalhar para você. Vamos lá?

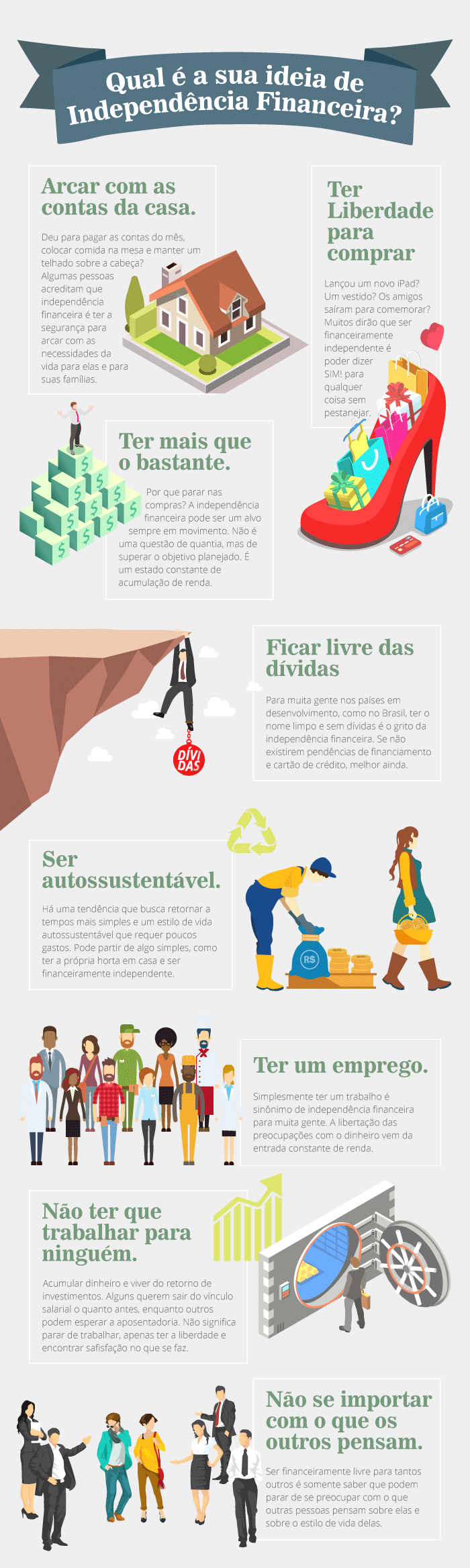

O que é independência financeira?

Independência financeira significa basicamente viver de renda. Ela é conquistada quando o valor ganho com juros dos investimentos é maior do que os seus gastos mensais, dispensando a necessidade de um salário para arcar com as despesas. Assim, é possível manter o padrão e a qualidade de vida apenas por meio da renda passiva por tempo indeterminado.

Fonte: Site Saving the crumbs

Qual é a diferença entre independência financeira e liberdade financeira?

Enquanto independência financeira significa ter renda passiva suficiente para não precisar mais trabalhar, a liberdade financeira diz respeito à possibilidade de fazer as escolhas com seu dinheiro e patrimônio. Quem atinge tal estágio pode, por exemplo, decidir pelo investimento A ou B ou, ainda, por fazer a compra de um novo imóvel ou veículo.

Porém, uma pessoa com liberdade financeira pode não ser ainda 100% independente financeiramente falando, e talvez esteja no caminho certo para tal. De certo modo, é como se liberdade financeira fosse o caminho necessário para conquistar a independência financeira.

Por que atingir a independência financeira?

1. Melhorar a qualidade de vida

A independência financeira permite que você aproveite seu tempo da melhor maneira possível, reduzindo o número de horas gastas com trânsito e trabalho, e aumentando a porcentagem do seu dia que é dedicada aos hobbies e às atividades prazerosas.

2. Ter mais tempo para a família

Quem alcança a independência financeira pode optar por se aposentar totalmente, reduzir sua carga horária profissional ou até mesmo escolher um modelo de trabalho em home office. Com isso, é possível estar próximo e passar tempo com as pessoas mais importantes para você.

3. Poder trabalhar com o que gosta

Conhece esta frase? “Escolha um trabalho que ame e não terá que trabalhar um único dia de sua vida”. Isso acontece pois, quanto mais gostamos do nosso trabalho, menor é a percepção de perda de tempo na vida. Uma pessoa financeiramente independente deixa de ter uma profissão por obrigação. Com isso, conquista a oportunidade de dedicar-se ao trabalho que ama.

Quais são os 4 estágios de independência financeira?

A independência financeira não é algo que se conquista da noite para o dia. Confira, agora, os estágios que devem ser percorridos para alcançá-la e descubra em qual deles você se encontra!

1. Liberdade de curto prazo

O primeiro estágio da independência financeira é aquele em que você tem dinheiro suficiente para viver sem salário por entre dois meses até um ano. Essa reserva de emergência garante que, se algo inesperado acontece, você terá dinheiro para resolver o problema sem contrair dívidas.

Um fator importante a considerar é que o valor guardado deve ser suficiente para que você e sua família mantenham o padrão de vida atual. Ou seja, ele deve cobrir os gastos mensais do lar. Chegar nesse primeiro estágio pode ser a sua motivação para avançar aos próximos.

2. Independência de contas

Você já deve saber que as dívidas são um empecilho para alcançar a independência financeira. Então, eliminá-las é fundamental para atingir esse objetivo. Ao se livrar de dívidas e dos altos juros que as acompanham, você tem mais dinheiro disponível para ser poupado no seu orçamento.

Chegar nesse estágio é difícil para muitos brasileiros. Portanto, se você não faz parte dessa estatística, procure continuar pagando suas contas em dia — de preferência, à vista — e mantenha um padrão de vida condizente com o orçamento familiar.

3. Liberdade de emprego

O terceiro estágio nada mais é do que uma evolução do primeiro. Aqui, você já tem liberdade e estabilidade para construir sua vida conforme deseja. Ter liberdade de emprego significa que, se a sua principal fonte de receita faltar, você tem uma segunda procedência de dinheiro (economizada e rendendo juros) e poderá viver assim por mais tempo sem muitas dificuldades.

Esse nível de independência financeira é fundamental, especialmente para as famílias. Por exemplo, caso algum dos provedores resolva mudar de carreira ou caso a família presencie o nascimento de filhos, contar com reservas maiores ajuda a manter o orçamento nos trilhos. Mesmo que os valores investidos nesse passo ainda não ofereçam retornos que cubram todo o montante necessário pela família, eles entram como complementação de renda.

4. Independência total

O último estágio é aquele no qual você consegue viver dos rendimentos das suas aplicações. Nessa etapa, os retornos superam os gastos mensais de forma segura. Então, você já não precisa ter um emprego para manter os custos da família, a menos que opte por isso e queira dedicar-se a algo por prazer ou para gerar mais renda.

Um ponto fundamental dessa etapa é continuar a investir e ter boas estratégias para garantir um fluxo de caixa de acordo com o padrão atual. Com a liberdade financeira atingida, fica mais fácil realizar os seus sonhos — seja abrir o próprio negócio, seja viajar todo ano, seja comprar aquele bem de consumo que você tanto deseja.

Quais são os vilões da independência financeira?

Existem ações e recursos do sistema financeiro que são verdadeiros vilões da sua independência. Alguns deles, quando usados com prudência, podem ser boas ferramentas de controle, como o caso do cartão de crédito. Mas, quando mal-usado, causa grandes dificuldades para o seu orçamento. Vamos falar deles então!

1. Cheque especial

O cheque especial é um serviço do banco que fornece uma margem de saque além do seu saldo na conta corrente. Esse tipo de empréstimo é fácil e rápido e, exatamente por isso, é tão utilizado pelas pessoas. Aliás, alguns caem no cheque especial muitas vezes sem nem saber, pois não há nenhuma notificação do banco quando se faz uso da margem.

O grande problema é que, se você gastou além do seu saldo, é porque possivelmente já extrapolou o orçamento. Além disso, as taxas de juros praticadas nessa modalidade são bastante elevadas. Sua dívida pode quadruplicar em apenas 12 meses. O índice pode ser superior a 8% ao mês, ou seja, 151,8% ao ano. Então, para não correr riscos, cancele o cheque especial em seu banco.

2. Cartões de crédito

As taxas de juros do cartão de crédito são igualmente abusivas, chegando a mais de 330% ao ano para clientes que atrasam ou não pagam o valor mínimo da fatura. É verdade que esse meio de pagamento pode ser uma boa ferramenta nas mãos de quem sabe usar por facilitar compras online, ajudar a registrar transações e até dar direito à participação em programas de fidelidade. Mas se for usá-lo, nunca deixe de pagar sua fatura em dia!

3. Falta de orçamento

Se você não sabe quanto gasta ou recebe, como vai investir no seu futuro e alcançar a almejada independência financeira? Listar todas as suas despesas, os seus investimentos e os seus vencimentos é indispensável para determinar se o que você ganha é suficiente para arcar com seu padrão de vida ou se será necessário fazer ajustes.

4. Consumo excessivo

O consumismo, caracterizado pela compra de produtos e de serviços desnecessários para a pessoa, é como um balde furado em seu orçamento. Por mais que você o encha, ela sempre esvaziará rapidamente e, pior, vai ser desperdiçado. Assim, seja um consumidor consciente e sempre avalie cada compra, refletindo se a aquisição vai agregar valor à sua vida e se realmente você precisa do item.

5. Parcelamento de compras

Quando você parcela um pagamento, está comprometendo sua capacidade futura de guardar dinheiro e fazer investimentos. Além disso, é bom encarar o parcelamento como um empréstimo, pois você está adiantando o recebimento de um produto que não poderia adquirir agora. Por esse motivo, você poderá pagar juros, que encarecem ainda mais a compra. Mais uma vez, o dinheiro está sendo desperdiçado.

O que prejudica a independência financeira?

Infelizmente, além dos grandes vilões da independência financeira citados, há também pequenas falhas, muito recorrentes, que fazem você perder dinheiro e se afastar da independência financeira. Veja só!

1. Contratar combos de serviço sem utilizar todos

Os combos são pacotes de serviços que podem sair mais baratos caso cada item fornecido fosse comprado/contratado separadamente. Assim, essa estratégia pode até parecer vantajosa. É muito comum em planos de TV a cabo e telefonia. Porém, se você não usa tudo o que o pacote fornece, será que realmente vale a pena?

2. Comprar produtos perto da validade e esquecê-los

Produtos com validade próxima ficam em destaque nas prateleiras e são muito mais baratos. Assim, você pode ser levado a comprar várias unidades para aproveitar a promoção. Porém, se for um item desnecessário ou se não der tempo de consumi-lo antes do vencimento, você acabará perdendo dinheiro.

3. Fazer compras sem planejamento

A maioria das pessoas gosta de ir às compras. Mas isso pode ser uma cilada quando você não se planeja. Mesmo quando a compra é feita em casa, pela internet, é preciso colocá-la por escrito e entender como essa aquisição vai impactar seu orçamento.

4. Não calcular pequenas despesas

Mencionamos a comparação de um balde furado para ilustrar o desperdício. Entretanto, imagine que esse balde tenha vários pequenos furos. Ele continuará perdendo água, certo? Assim ocorre com os pequenos gastos. Todos precisam ser considerados no orçamento, pois, caso contrário, fará com que ele fique desfalcado.

O que impede a conquista da independência financeira?

Por mais que você se planeje, é possível que sua jornada esbarre em alguns obstáculos que impeçam a conquista da independência financeira. Então, vamos entender quais são os principais erros.

1. Dívidas em excesso

O endividamento costuma ser a principal barreira para quem quer começar qualquer plano em busca da independência financeira. Além de comprometerem o orçamento e de gerarem a cobrança de multas e juros, elas prejudicam a qualidade de vida e a autoestima de qualquer um.

Por isso, ao perceber que as dívidas em excesso estão prejudicando sua evolução, o ideal é dar um passo atrás. Esse recuo permite reavaliar o orçamento, procurar credores para negociar os débitos e reorganizar toda sua vida financeira, para então conseguir voltar à busca de melhores condições.

2. Dificuldades para construir um patrimônio

É importante que todo o esforço feito no dia a dia possa ser convertido na construção de um patrimônio, principalmente no longo prazo. Em geral, é ele que permitirá que você possa viver de renda. Para isso, procure por formas eficientes de investir seu dinheiro, garantindo a rentabilidade e a segurança de todas as aplicações feitas.

3. Contar somente com o INSS para a aposentadoria

A Previdência Social mantida pelo INSS (Instituto Nacional do Seguro Social) traz dois grandes problemas para quem deseja viver de forma independente. O primeiro deles é que os valores pagos têm um teto, que dependendo do seu parâmetro, pode não ser muito alto. Além disso, as reformas previdenciárias costumam aumentar o tempo de contribuição, a idade mínima para se aposentar, ou mesmo reduzir os valores pagos.

Por isso, qualquer planejamento buscando a independência financeira deve incluir um plano de previdência privada para realizar aportes periódicos, que são investidos para garantir uma renda complementar no futuro. Com isso, não será necessário depender apenas do INSS na hora de parar de trabalhar.

Banner previdência privada

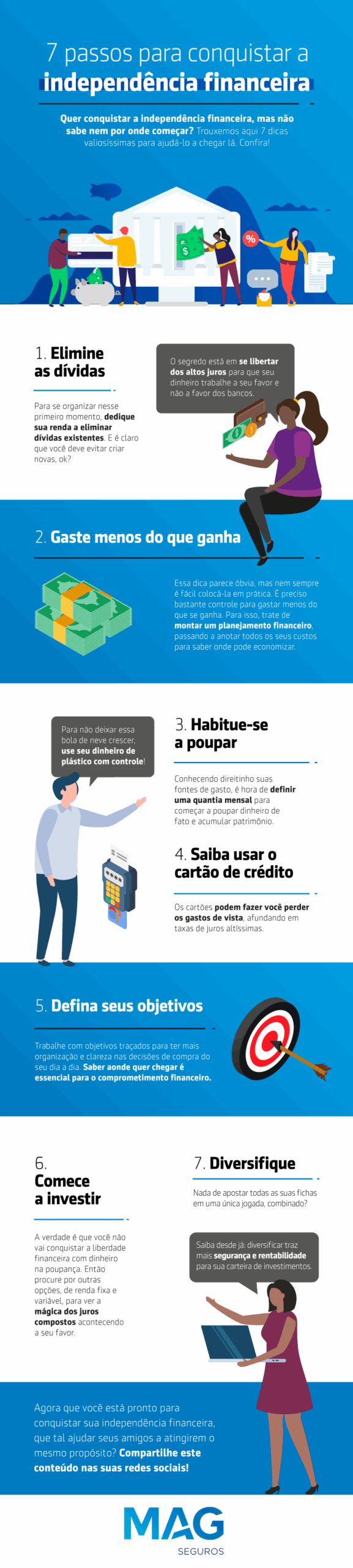

Como adquirir a independência financeira? Passo a passo

Você conheceu os estágios da independência financeira e todos os vilões e erros que podem ser um obstáculo para os seus objetivos. Então, chegou a hora de entender a parte prática e colocar a mão na massa!

1. Estabeleça um controle financeiro

Não saber exatamente quanto se gasta por mês implica descontrole financeiro. Assim, os custos podem superar as receitas e fazer com que as contas fiquem no vermelho. Para equilibrar a balança e alcançar a independência financeira, o primeiro de todos os passos é fazer uma planilha de controle financeiro.

Essas anotações podem ser feitas de maneira manual (no caderno, Google Docs, Excel) ou automática, por meio de aplicativos. O controle financeiro deve conter absolutamente todas as entradas e saídas de dinheiro do seu orçamento. Isso serve tanto para custos expressivos, como financiamentos e aluguel, até para gastos pequenos, como o cafezinho depois do almoço.

Com todos os dados inseridos na planilha, é possível fazer uma ampla análise da sua disponibilidade financeira. Identifique para onde está indo o seu salário e aponte as oportunidades de corte. Você vai perceber que pode fazer boas economias com mudanças sutis no seu padrão de vida até que essa ação se torne um hábito.

2. Defina uma meta de renda fixa perpétua

Neste passo, você deverá definir quanto quer ganhar por mês, de forma passiva, para o resto da vida. Para isso, tome como base o seu padrão de vida atual, realizando o cálculo do montante necessário para cobrir os custos da casa pelos anos seguintes. Por exemplo, se você identificou que a média de gastos mensais é de R$ 2 mil, use esse valor como referência.

Considere ainda todos os custos que tendem a aumentar com o passar dos anos, como os relacionados à saúde. Assim, você vai descobrir quanto deverá poupar mensalmente para atingir a independência financeira no longo prazo.

3. Corte gastos desnecessários

Isso não significa deixar de comprar aquela blusa ou utensílio que você quer — afinal, você deve se fazer feliz. O ponto crucial é que você não precisa entupir o armário de roupas ou a casa de eletrodomésticos obsoletos.

Aproveite para guardar e poupar o valor que seria gasto nesses itens e evite extrapolar nos gastos com cartões de crédito e com juros bancários de qualquer tipo. Isso tornará o seu consumo mais consciente.

4. Crie um teto de despesas

Note que um dos fatores que mais afastam as pessoas de alcançar a independência financeira é a falta de controle dos gastos. Sendo assim, depois de organizar o seu planejamento orçamentário, o próximo passo é estabelecer limites para todas as áreas.

Por exemplo, você pode determinar que gastará por mês R$ 200 em lazer, R$ 100 em roupas, R$ 300 em alimentação fora etc. Não se esqueça também de definir valores para custos esporádicos, como os presentes de Natal e as despesas de final de ano. Ao estipular uma quantia máxima mensal para cada categoria de gasto, mais dinheiro ficará disponível para investir na sua independência financeira. Lembre-se de que não é necessário abrir mão de tudo, apenas agir com consciência.

5. Construa uma reserva de emergência

Se atingir a independência financeira é o que você deseja, o ideal é começar a construir uma reserva com boa liquidez agora mesmo. Os especialistas recomendam que essa reserva tenha um valor equivalente a seis meses das suas despesas mensais.

Para esses casos, prefira aplicações com baixa volatilidade e fácil resgate. Uma opção comumente escolhida é o Tesouro Selic, uma vez que esse papel pode ser vendido antes do vencimento sem muitas perdas.

6. Comece a investir

Alguns especialistas defendem que uma pessoa alcançou a independência financeira quando seus investimentos são aproximadamente 200 vezes maiores do que seus gastos mensais.

Por exemplo, se o seu gasto mensal é de cerca de R$ 3 mil, você conquistará sua independência quando tiver R$ 600 mil disponíveis para viver, em rendimentos perpétuos. Para chegar lá, portanto, é preciso começar a investir.

7. Busque formas de aumentar sua renda

Para economizar e investir, é um tanto óbvio que você precisa ganhar dinheiro primeiro, certo? Deixe o comodismo de lado e procure maneiras de melhorar de posição e avançar na sua carreira. Invista em você mesmo com cursos e especializações e demonstre para os seus superiores que está pronto para assumir mais responsabilidades.

Aproveite também para checar a possibilidade de começar uma atividade de renda extra no seu tempo vago. Lembre-se sempre de que, para ter dinheiro para investir, é preciso manter o foco em uma fórmula simples: ganhar mais e gastar menos. Com esse pensamento, você vai poder montar sua carteira de investimentos.

8. Reinvista a sua rentabilidade

Os passos anteriores levaram você a começar a receber renda? Então, a hora é de reinvestir tudo o que ganhou. Isso mesmo! Apenas a ação do reinvestimento e do tempo são capazes de fazer os juros compostos funcionarem e trabalharem a seu favor.

9. Diversifique seus investimentos

Existem muitos tipos de investimentos, cada um mais voltado para determinado perfil de investidor. Porém, criar uma carteira composta de ativos com diferentes rentabilidades e características distintas serve para diminuir os riscos e, quem sabe, aumentar seu lucro.

Um bom planejamento e estudo de mercado podem ajudar você na escolha dos investimentos que vão compor a sua carteira. Conhecer como esses ativos funcionam também é bastante importante para que você consiga selecionar as alternativas mais rentáveis.

10. Contrate seguros

Poupar, investir, reinvestir… Tudo isso é muito importante quando se quer alcançar a independência financeira. No entanto, todos nós estamos sujeitos a imprevistos, que podem prejudicar o planejamento financeiro.

Uma doença grave ou uma invalidez, por exemplo, podem fazer com que você precise mexer nos seus investimentos para cuidar da saúde e manter o padrão de vida. Afinal, mesmo que você tenha um plano de saúde, há custos que ele não cobre, como remédios, deslocamento, adaptações na casa ou mesmo fisioterapias.

Portanto, para proteger seu capital e garantir a independência financeira, contratar seguros é essencial. Eles podem ser acionados tanto em caso de morte quanto ainda em vida. Além das situações que mencionamos, há o pagamento de diárias por incapacidade temporária (DIT), ou no caso de necessidade de uma das cirurgias cobertas, por exemplo.

Como manter o foco no longo prazo para alcançar a independência financeira?

Quando fazemos planos de longo prazo, muitos obstáculos e distrações podem surgir no meio do caminho. Para ajudar você a manter o foco em seu objetivo de conquistar a independência financeira, elencamos a seguir algumas dicas práticas que se mostram muito efetivas. Veja só!

1. Comece quanto antes

Uma das maiores dificuldades na busca pela independência financeira é saber como mantê-la no longo prazo, em especial se o seu objetivo é focado na aposentadoria. Para formar boas reservas e obter rentabilidades superiores aos seus gastos, o ideal é começar essa jornada quanto antes.

2. Tenha clareza do seu objetivo final

Ter uma meta clara aumenta o seu comprometimento e o seu foco. Logo, um passo crucial é estabelecer o período em que você pretende atingir o objetivo de ser financeiramente independente — por exemplo, viver de renda daqui a 20 anos. Com essa meta definida, trabalhe e esforce-se para que ela seja alcançada.

3. Crie metas menores para estimular seu progresso

Esse é o momento de estipular etapas que vão ajudar você a trilhar o caminho de longo prazo. A dica é ser objetivo e definir pequenos pontos de chegada. Por exemplo, a primeira meta menor pode ser a de formar a sua reserva financeira de seis meses.

Considere aqui também que os seus planos podem mudar ao longo do tempo. Se daqui a alguns meses você identificar que precisa de mais dinheiro para realizar seu plano, ou que quer mudar de cidade, por exemplo, não hesite em se sentar com calma e rever seus objetivos.

4. Não deixe de viver o presente

Separe de 10% a 20% da sua renda mensal para gastos livres, como jantar fora, ir ao cinema, viajar ou comprar algo supérfluo. Isso evitará que você fique desestimulado, ou que a sua jornada para a independência financeira se torne um sacrifício torturante.

5. Evite o efeito sanfona

Se você leu a frase acima e a relacionou com dieta, você está certo. Sabe quando alguém atinge a meta de eliminar 2 kg e relaxa? Isso não pode acontecer nas suas finanças. Uma vez que você colocou o planejamento no papel e alcançou o que queria, crie o próximo objetivo. Transforme a planilha ou o aplicativo no seu melhor amigo e desafie-se a avançar sempre.

6. Incorpore à sua rotina o hábito de comparar preços

Com todos os passos anteriores implementados na sua rotina, você vai virar o mestre da economia. Não compre nada sem comparar preços — muito menos sem pedir descontos para pagamentos à vista. A tecnologia pode ser uma grande aliada, já que diversos aplicativos permitem comparar preços nos mais diferentes produtos e serviços.

7. Estude sobre finanças e investimentos

Quanto mais você estuda e familiariza-se com um assunto, mais você tende a gostar dele e ficar empolgado com a sua evolução naquela área. Por isso, invista algumas horas por semana para ler livros sobre investimentos e finanças e consumir conteúdos sobre investimentos, como vídeos e artigos.

Um exemplo de compreensão importante é a diferença entre renda ativa e renda passiva. Saber distinguir esses dois conceitos é de grande valia para colocar o seu plano de independência financeira em prática, independentemente do estágio em que você se encontra:

- renda ativa = você trabalha pelo dinheiro;

- renda passiva = o dinheiro trabalha por você.

8. Busque o auxílio de um profissional ou de uma empresa da área

Ter um consultor financeiro faz com que o seu comprometimento com o plano aumente, além de tornar tudo mais organizado. Além disso, a experiência de uma empresa especializada evita que você cometa erros que podem prejudicar a realização do sonho. Dessa forma, tem a chance de conquistar a sua independência financeira em menos tempo, conseguindo a liberdade para fazer o que quiser.

Como calcular a independência financeira?

A fórmula matemática para calcular a independência financeira é: Patrimônio necessário = gasto anual ÷ (juros reais ÷ 100)

Os juros reais são o percentual de retorno que suas aplicações representam depois de descontar a inflação. Ou seja, é o ganho abaixo ou acima do IPCA (Índice de Preços ao Consumidor Amplo). Para encontrar o total dos juros reais, utilize o seguinte cálculo:

Juros reais (%) = taxa de rentabilidade do ativo (%) – IPCA acumulado no período (%)

Imagine o seguinte exemplo: você constatou que os seus gastos anuais totalizam R$ 30 mil (ou seja, R$ 2,5 mil por mês) e que os juros reais das suas aplicações representam 5%. Vamos agora substituir esses valores na equação:

- Patrimônio necessário = gasto anual ÷ (juros reais ÷ 100)

- Patrimônio necessário = 30.000 ÷ 0,05

- Patrimônio necessário = 600.000

Seguindo esse exemplo, para conquistar a independência financeira, o seu patrimônio deverá ser de R$ 600 mil. Note que o valor pode mudar de acordo com a variação dos juros reais do período analisado.

Como você não pode controlar o IPCA, a alternativa mais acertada é escolher bons papéis para a sua carteira de investimentos. Quanto maior a diferença entre a taxa de rentabilidade das aplicações e a inflação, maiores serão os juros reais. Com juros reais maiores, menor será o valor total necessário para que você atinja a sua independência financeira — inclusive, você ainda pode chegar lá em menos tempo.

Livros sobre independência financeira

Para dar um gás na sua conquista pela independência financeira e uma base teórica ainda mais sólida nas suas decisões financeiras, vamos recomendar algumas obras de referência que mudaram o mindset de milhões de pessoas. É só escolher qual vai ser o seu próximo livro de cabeceira!

1. Quero ficar rico!

Vamos começar de leve com esse livro de apenas 144 páginas do Rafael Seabra, um educador financeiro muito respeitado no Brasil. Ele mostra como é possível alcançar a independência financeira — e a riqueza! — por meio de dicas simples, mesmo que você não ganhe muito.

2. O mapa da independência financeira

Paulo Vilhena usou mais de uma década de estudos e de experiência na gestão de verdadeiras fortunas para elaborar um dos livros mais recomendados do segmento. Ele vai direto ao ponto e mostra as razões por trás das dificuldades encontradas pelas pessoas para alcançar sua independência financeira. Nele, você vai conferir sete princípios milenares da geração de riquezas.

3. Os segredos da mente milionária

Você quer um clássico? Então, esta deve ser sua primeira opção! O autor T. Harv Eker levará você a questionar suas intenções e ajudará a ter mais controle emocional, uma habilidade essencial para quem deseja lidar com dinheiro. Esse livro pode servir de base para quem deseja mudar seu mindset financeiro e entender os conceitos que guiam as pessoas de sucesso. Depois de ler essa obra, com certeza você vai ter outra visão sobre suas finanças.

Conquiste a sua independência financeira com investimentos!

Os investimentos têm um papel central na conquista pela independência financeira. Por isso, você deve direcionar parte dos valores que você reserva para o futuro em ativos que possam gerar renda. E não importa quanto você ganha e poupa.

O importante é lembrar que, quanto mais investe, mais rapidamente você chega ao seu objetivo financeiro. Tente destinar cerca de 10% da sua renda para o longo prazo. Isso pode parecer pouco agora, mas, com o tempo, esse montante vai crescer consideravelmente.

Por isso, não perca tempo. Se você está determinado a alcançar a sua independência financeira, nós da MAG Seguros podemos ajudar. Entre em contato conosco para planejar o seu futuro e proteger suas finanças!